2018年还有20几天,对于财务小伙伴来说,最棘手的应该就是年终奖的个税计算了。

根据税务部门关于年终奖个税计算的解释:全年一次性奖金以发放当月的适应税率和速算扣除数进行计算,若全年一次性奖金发放月份在2018年10月1日(含)后的,可以适用新的适用税率和速算扣除数。

如果年终奖在2018年12月31日之前发放,可以除以12,分摊到各个月份分别计算税率,并且不计入2019年度综合所得;

如果是在2019年1月1日之后发放,不能除以12分摊到各个月份分别计算税率,应计入2019年度综合所得合并纳税,在减除6万元以及专项扣除、专项附加扣除和依法确定的其他扣除的余额,为应纳税所得额。这部分具体的计算方案还没有看到官方解释。

接下来咱们就先说说适用于在2018年12月31日之前发放的年终奖个税计算。

这部分的计算分两部分:

如果2018年12月应纳税所得额≥5000元,则年终奖=应发年终奖

如果2018年12月应纳税所得额<5000元,则年终奖=应发年终奖-(5000-2018年12月应纳税所得额))

也就是先填平了12月份不足5000的坑,剩余部分再计算个税。

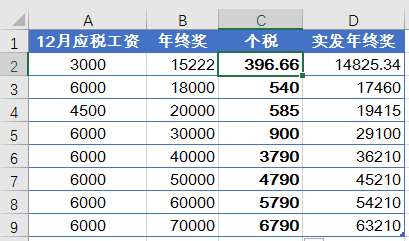

具体的公式是:

=LOOKUP(MAX(1%%,(B2+MIN(A2-5000,0))/12),{0;6;24;50;70;110;160}*500+0.0001,MAX(0,(B2+MIN(A2-5000,0)))*{3;10;20;25;30;35;45}%-{0;21;141;266;441;716;1516}*10)

公式中的A2,是12月份扣除社会保险、公积金以及其他专项扣除后的应税工资额。

公式中的B2,是应发年终奖金额。

公式有点小复杂,但是咱们不用纠结,吃一盘炒鸡蛋也不一定非要会下蛋才行,只要咱们会套用就好了。

另外,在不考虑12月份应税所得额的前提下,关于年终奖多发1元少得几千的坑,老祝也整理在这里了,小伙伴们计算时务必注意:

不知是近期询问此问题的人太多所致,还是真的应验了“日有所思夜有所梦”这句话,昨日,在梦中居然梦到2019年发放2018年度年终奖时这样计算个人所得税:

某单位在2019年2月份发放2018年度年终一次性奖金,其中罗先生(月工资6000元)取得年终奖36000元,谭女士(月工资7000元)取得年终奖96000元,徐先生(月工资10000元)取得年终奖168000元。财务人员分别扣缴个人所得税如下:

1.罗先生取得年终奖36000元,应缴个人所得税:

(1)36000÷12=3000(元)

(2)适用税率3%,应缴个人所得税1080元:36000×3%=1080(元)

罗先生实际取得税后奖金34920元。

2.谭女士取得年终奖96000元,应缴个人所得税:

(1)96000÷12=8000(元)

(2)适用税率10%、速算扣除数为210元,应缴个人所得税9390元:

96000×10%-210=9390(元)

谭女士实际取得税后奖金86610元。

3. 徐先生取得年终奖168000元,应缴个人所得税:

(1)168000÷12=14000(元

(2)适用税率20%、速算扣除数为1410元,应缴个人所得税32190元:

168000×20%-1410=32190(元)

徐先生实际取得税后奖金135810元。

梦谈,不可当真哦。如果美梦成真,那就真的是皆大欢喜了!至于在2019年度发放年终奖,是否真的会有过渡期优惠政策,还得以正式文件为准。

好了,今天的分享就是这些吧,只有年终没有奖的同学,请举手……

闽公网安备 35020302032726号

闽公网安备 35020302032726号