作为一名企业的会计师或财务管理人员,最怕的就是出现工作上的错误,而这些错误可能就会导致企业公司陷入不必要的麻烦甚至危险的境地。下面就由理臣教育

会计培训的小编为大家整理一些企业在财务管理上容易出现哪些问题?出现了怎么补救?并解读相关规定!

一:

暂不抵扣,却成了抵扣不了

林先生是一家销售公司的财务主管,平时在财务管理中很是谨慎,为了控制公司的税负率,平时是算了又算,如果收到的进项票多时,为了控制税负率,经常会留一部分发票不抵扣。

由于个人原因,林先生从这家销售公司离职了,马先生接了林先生的工作,新手接新事,一时半会摸不着头脑,三个月过后,马先生感觉工作基本上熟悉了,打算好好整理一下手头上的工作,清理一下资料,不清不要紧,这一清吓一跳,一封快递里还有一张发票没拿出来,进项税额都是23万元,再仔细一算,天啦已经181天了,再也无法抵扣了,当然也有补救措施。

那么要如何解决?理臣教育会计培训来帮你!

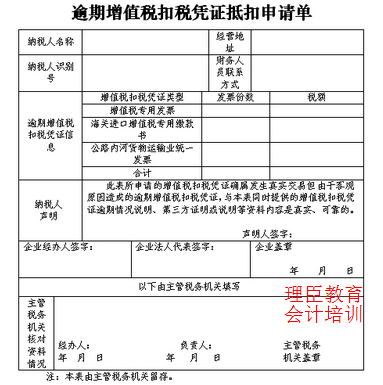

根据《国家税务总局关于逾期增值税扣税凭证抵扣问题的公告》国家税务总局公告2011年第50号相关规定

(一)对增值税一般纳税人发生真实交易但由于客观原因造成增值税扣税凭证逾期的,经主管税务机关审核、逐级上报,由国家税务总局认证、稽核比对后,对比对相符的增值税扣税凭证,允许纳税人继续抵扣其进项税额。

增值税一般纳税人由于除本公告第二条规定以外的其他原因造成增值税扣税凭证逾期的,仍应按照增值税扣税凭证抵扣期限有关规定执行。

本公告所称增值税扣税凭证,包括增值税专用发票、海关进口增值税专用缴款书和公路内河货物运输业统一发票。

(二)客观原因包括如下类型:

1、因自然灾害、社会突发事件等不可抗力因素造成增值税扣税凭证逾期;

2、增值税扣税凭证被盗、抢,或者因邮寄丢失、误递导致逾期;

3、有关司法、行政机关在办理业务或者检查中,扣押增值税扣税凭证,纳税人不能正常履行申报义务,或者税务机关信息系统、网络故障,未能及时处理纳税人网上认证数据等导致增值税扣税凭证逾期;

4、买卖双方因经济纠纷,未能及时传递增值税扣税凭证,或者纳税人变更纳税地点,注销旧户和重新办理税务登记的时间过长,导致增值税扣税凭证逾期;

5、由于企业办税人员伤亡、突发危重疾病或者擅自离职,未能办理交接手续,导致增值税扣税凭证逾期;

6、国家税务总局规定的其他情形。

二:

已开发票,再次作废

黄女士是一家服务公司的前台出纳,在给客户开具发票的时候,不小心将发票的名称打错了,客户发现后,要求重新开具,黄女士想都没想,肯定是要先作废再重新开具,可在作废发票的时候,没有认真核对发票号码,一不小心把前面正常开具的发票作废了,而发票联早已经交给了客户,无法追回。

然而在领购新发票时却出了问题,纳税人实行“验旧购新”方式领购发票的,领购发票时,需提供前次领购的发票存根联,主管税务机关发票管理环节对纳税人发票使用情况及版别、起止号码、填开起止日期、分月累计填开金额进行验旧审核,无误后发售发票。

那么要如何解决?理臣教育会计培训来帮你!

1、使用发票的单位和个人应当妥善保管发票。发生发票丢失情形时,应当于发现丢失当日书面报告税务机关,并登报声明作废。

2、开票方丢失发票联的,应于发现丢失当日书面报告主管国税机关,在县级以上报刊登报声明作废、接受行政处罚后,作废该份发票或开具相应红字发票,并重新开具发票给受票方。

3、受票方丢失发票联的,可持县级以上报刊刊登的作废声明和主管国税机关的行政处罚决定书,向开票方请求重新开具发票。开票方据此开具红字发票后,为其重新开具发票。

4、各地区政策稍微有点区别,具体可咨询当地税务局。

三:

认证抵扣多,申报抵扣少

郑小姐是一家企业的财务管理,3月份在纳税申报前,接到税务局专管员的电话,说是公司的税负率低于行业水平,如果再不交税,就来公司稽查,郑小姐听到后吓了一跳,于是为了不让税务局前来稽查,就想交点税,3月份增值税认证抵扣金额为45万元,在填写增值税纳税申报表本期申报抵扣的进项税额填了21万元(余下的24万元,想在下个月申报时填列),3月份应纳增值税13万元,可到了4月份申报时上月未抵扣的24万元,再也无法抵扣了。

那么要如何解决?理臣教育会计培训来帮你!

根据《国家税务总局关于增值税一般纳税人取得防伪税控系统开具的增值税专用发票进项税额抵扣问题的通知》国税发[2003]17号 第二条的规定 增值税一般纳税人认证通过的防伪税控系统开具的增值税专用发票,应在认证通过的当月按照增值税有关规定核算当期进项税额并申报抵扣,否则不予抵扣进项税额。

四:

纳税申报表与财务报表不一致

陈会计师在一家上市公司负责财务管理的工作,公司通过努力争取到了一笔政府新技术开发扶持资金35万元,这笔资金并没有相关的专款专用以及相关的专项文件管理要求,陈会计师在正常的财务核算时,列入了营业外收入,可到了企业所得税纳税申报时,陈会计师一想,这笔钱是政府给的,应该不要缴纳企业所得税,于是在企业所得税的纳税申报时将营业外收入35万元,没有填写,致使造成,企业所得税纳税申报表利润与利润表中的利润不一致,税务系统在进行企业纳税申报数据比对的时候,出现了该单位纳税数据异常。

那么要如何解决?理臣教育会计培训来帮你!

根据《财政部、国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》 财税[2011]70号 第一条规定

企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除:

1、企业能够提供规定资金专项用途的资金拨付文件;

2、财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

3、企业对该资金以及以该资金发生的支出单独进行核算。

所以作为一名企业的财务管理人员,对于财务上的事情,一点都不能有疏忽,因为这不仅仅影响到你自己的工作饭碗的问题,严重的话,公司不仅要被罚款,甚至信誉都会受到一些影响!这也是在理臣教育会计培训老师一直提醒每个学员的重点。

李亚

李亚

方志祥

方志祥

周合兵

周合兵

葛江静

葛江静